El miércoles 2 de abril marcó el inicio de la campaña de la Declaración de la Renta de 2024. Desde ayer aquellos que estén llamados a presentar su declaración del IRPF (Impuesto sobre la Renta de las Personas Físicas) pueden presentar online la declaración correspondiente al año pasado.

Datos de recaudación

En la provincia de Cuenca se prevé una recaudación de 45 millones de euros y devoluciones por valor de 62 millones de euros. Lo que deja un balance negativo para las arcas públicas de 17 millones de euros, misma cifra que en el periodo 2023, cuando se ingresaron 40 millones de euros y se devolvieron 57 millones. En la Declaración de la Renta 2024 se prevé ingresar un 13,5% más que en el periodo 2023 y devolver un 8,9% más respecto a este mismo periodo.

| Importes (millones de euros) | Campaña del 2023 | Campaña del 2024 | % de Variación |

| Resultado a ingresar | 40 | 45 | 13,5 |

| Resultado a devolver | 57 | 62 | 8,9 |

| Balance | -17 | -17 | 0 |

Tipología de las declaraciones a presentar en Cuenca

En el periodo 2023 fueron 104.612 las declaraciones que se debían presentar frente a las 107.744 del 2024 lo que indica un aumento del 3% en las declaraciones que se presentaban hace un año en la provincia. De las 107.744 declaraciones que deben presentarse en la provincia, 22.239 son positivas, 77.481 salen a devolver y 8.024 son negativas, lo que supone un descenso del 2,8% de las declaraciones positivas frente a 2023, donde debían presentarse 22.872. Por su parte, se han incrementado un 4,3% las declaraciones que salen a devolver frente a 2023, que representaban un total de 74.284 al igual que ha sucedido con las declaraciones negativas que muestran un significativo aumento del 7,6% frente al pasado ejercicio, donde había un total de 7.456.

| Tipo de declaración | Campaña del 2023 | Campaña del 2024 | % de Variación |

| Positivas | 22.872 | 22.239 | -2,8 |

| Devoluciones | 74.284 | 77.481 | 4,3 |

| Negativas | 7.456 | 8.024 | 7,6 |

| TOTAL | 104.612 | 107.744 | 3 |

Respecto al total de declaraciones a presentar del periodo 2024, 89.894 declaraciones deben presentarse individualmente, mientras que 17.850 deben hacerlo colectivamente. Estos datos muestran un crecimiento respecto al año pasado de un 3,9% de los conquenses llamados a presentar esta documentación individualmente, que en el periodo 2023 sumaron 86.559. Respecto al número de personas que deben presentarla conjuntamente re ha apreciado un un descenso del 1,1% respecto al periodo 2023, cuando estaban llamadas a presentarse de este modo 18.053 declaraciones.

| Tipo de declaración | Campaña 2023 | Campaña 2024 | % de Variación |

| Individuales | 86.559 | 89.894 | 3,9 |

| Conjuntas | 18.053 | 17.850 | -1,1 |

| TOTAL | 104.612 | 107.744 | 3 |

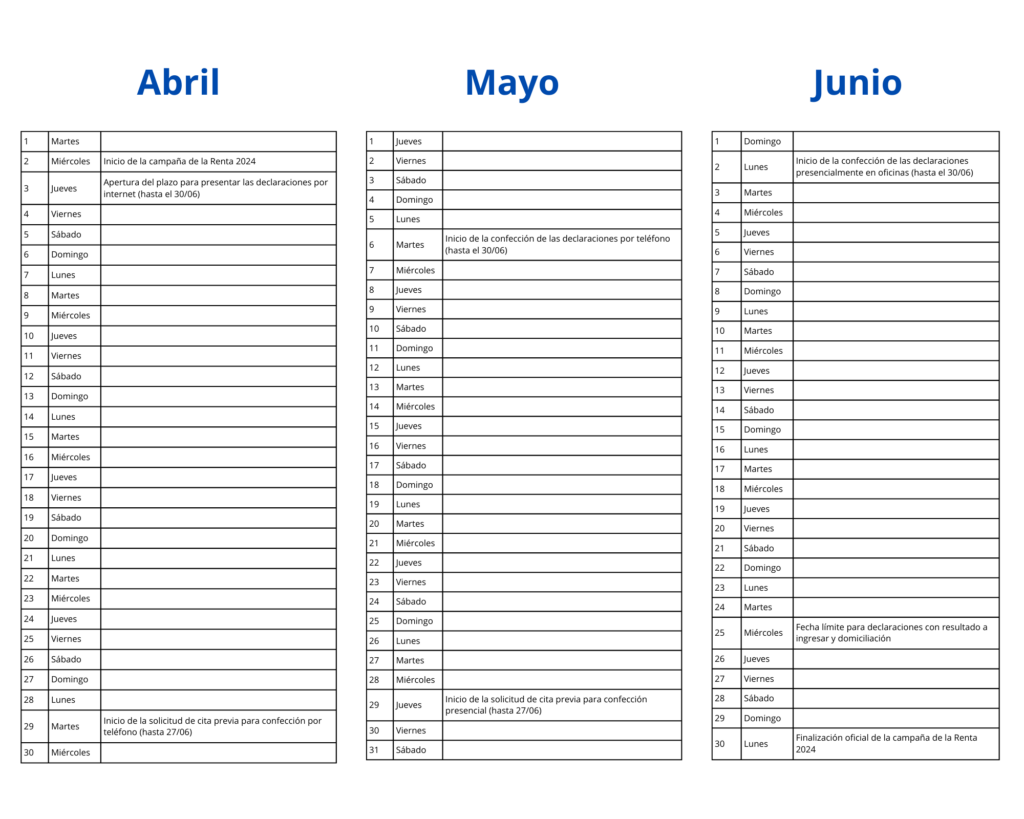

Fechas clave en la campaña de la Renta 2024

- – Miércoles 2 de abril: inicio de la Campaña de la Renta 2024

- – Jueves 3 de abril: apertura del plazo para presentar las declaraciones por internet (hasta el 30/06)

- – Martes 29 de abril: inicio de la solicitud de cita previa para confección por teléfono (hasta el 27/06)

- – Martes 6 de mayo: inicio de la confección de declaraciones por teléfono (hasta el 30/06)

- – Jueves 29 de mayo: inicio de la solicitud de cita previa para confección presencial (hasta el 27/06)

- – Lunes 2 de junio: inicio de la confección de las declaraciones presenciales en oficinas (hasta el 30/06)

- – Miércoles 35 de junio: (fecha límite para declaraciones con resultado a ingresar y domiciliación

- – Finalización oficial de la campaña de la Renta 2024

Deducciones de las que el contribuyente puede beneficiarse en Castilla-La Mancha

| TIPOLOGÍA | CONDICIONES | CANTIDAD |

| Nacimiento o adopción de hijos | La suma de la base imponible general y del ahorro no puede superar los 27.000 euros en tributación individual y los 36.000 euros en conjunta. Ambos progenitores pueden tener derecho a la misma deducción | 100 euros por el primer hijo, 500 euros si son dos y de 900 euros por tres o más hijos |

| Familia numerosa | La suma de la base imponible general y del ahorro no puede superar los 27.000 euros en tributación individual y los 36.000 euros en conjunta. Ambos progenitores pueden tener derecho a la misma deducción | 200 euros para familias numerosas normales y 400 euros para familias numerosas de categoría especial |

| Familia monoparental | La suma de la base imponible general y del ahorro no puede superar los 27.000 euros en tributación individual | 200 euros |

| Gastos relacionados con la educación | Los límites a la deducción dependen del tipo de declaración (individual o conjunta), el tipo de familia (numerosa o no) y la suma de la base imponible general y del ahorro | Deducción del 10% de las cantidades pagadas en libros de texto y del 15% de enseñanza extraescolar de idiomas, refuerzo o apoyo, acceso a las nuevas tecnologías y gastos de estudio y residencia en otros municipios si se encuentran dentro de Castilla-La Mancha |

| Gastos de guardería | La suma de la base imponible general y del ahorro no puede superar los 27.000 euros en tributación individual y los 36.000 euros en conjunta. Si los dos progenitores tienen derecho a la misma deducción podrán dividir su importe entre los dos. | Deducción del 30% de las cantidades pagadas por los gastos de custodia de hijos menores de tres años. El límite de la deducción es de 500 euros y de 250 euros en el ejercicio en que el menor cumpla tres años |

| Discapacidad del contribuyente | La suma de la base imponible general y del ahorro sea inferior a 27.000 euros en tributación individual y a 36.000 euros en conjunta. | Deducción de 300 euros por cada ascendiente o descendiente con una discapacidad de al menos un 65% |

| Contribuyentes mayores de 75 años | La suma de la base imponible general y del ahorro no puede superar los 27.000 euros en tributación individual y los 36.000 euros en conjunta. | Deducción de 150 euros si el contribuyente no genera derecho a la deducción por el cuidado de ascendientes mayores de 75 años |

| Cuidado de ascendientes mayores de 75 años | La suma de la base imponible general y del ahorro no puede superar los 27.000 euros en tributación individual y los 36.000 euros en conjunta | Deducción de 150 euros por el cuidado de cada ascendiente, esta deducción es incompatible con la que perciben los contribuyentes mayores de 75 años |

| Acogimiento familiar no remunerado de menores | El menor debe convivir con el contribuyente durante más de 183 días en el periodo impositivo. La suma de la base imponible general y del ahorro no puede superar los 12.500 euros en tributación individual y los 25.000 euros en conjunta. Ambos progenitores tienen derecho a la deducción. | Deducción de 500 euros si es el primer menor y de 600 euros si es el segundo menor o sucesivos |

| Acogimiento no remunerado de mayores de 65 años o con discapacidad | La persona debe convivir con el contribuyente más de 183 días durante el periodo impositivo. El acogimiento no puede dar lugar a ayudas o subvenciones de Castilla-La Mancha. La suma de la base imponible general y del ahorro no puede superar los 12.500 euros en tributación individual y los 25.000 euros en conjunta. Ambos progenitores tienen derecho a la deducción. | Deducción de 600 euros por cada persona mayor de 65 años o con discapacidad de al menos un 33% |

| Arrendamiento de vivienda habitual por menores de 36 años | La suma de la base imponible general y del ahorro no puede superar los 12.500 euros en tributación individual y los 25.000 euros en conjunta. Para llegar a ese 20% debe tratarse de una vivienda en municipios de hasta 2.500 habitantes o de entre 2.500 y 10.000 habitantes que se encuentren a más de 30 kilómetros de cualquier municipio de al menos 50.000 habitantes | Deducción es del 15% de las cantidades pagadas con un límite de 450 euros, pero puede ascender al 20% de las cantidades pagadas y a un límite de 612 euros |

| Arrendamiento de vivienda habitual vinculado a determinadas operaciones de dación en pago | La suma de la base imponible general y del ahorro menos el mínimo por descendientes no puede superar los 12.500 euros en tributación individual y los 25.000 euros en conjunta. Si existen varios contribuyentes que puedan beneficiarse de la deducción el importe de la misma se prorrateará entre todos ellos | Deducción del 15% de las cantidades pagadas, con un límite de 450 euros |

| Arrendamiento de vivienda habitual por familias numerosas | La suma de la base imponible general y del ahorro menos el mínimo por descendientes no puede superar los 12.500 euros en tributación individual y los 25.000 euros en conjunta. Si existen varios contribuyentes que puedan beneficiarse de la deducción el importe de la misma se prorrateará entre todos | Deducción del 15% de las cantidades pagadas, con un límite de 450 euros |

| Arrendamiento de vivienda habitual por familias monoparentales | La suma de la base imponible general y del ahorro menos el mínimo por descendientes no puede superar los 12.500 euros en tributación individual y los 25.000 euros en conjunta | Deducción del 15% de las cantidades pagadas, con un límite de 450 euros |

| Arrendamiento de vivienda habitual por personas con discapacidad | La suma de la base imponible general y del ahorro menos el mínimo por descendientes no puede superar los 12.500 euros en tributación individual y los 25.000 euros en conjunta. Si existen varios contribuyentes que puedan beneficiarse de la deducción el importe de la misma se prorrateará entre todos | Deducción del 15% de las cantidades pagadas, con un límite de 450 euros para contribuyentes con una discapacidad de al menos un 65% |

| Donaciones de cooperación internacional, lucha contra la pobreza la exclusión social y la ayuda a personas con discapacidad | Las organizaciones a las que se ha donado han de estar registradas en los registros de la comunidad autónoma | Deducción del 15% de las cantidades donadas, con una base máxima de la deducción del 10% de la base liquidable del contribuyente |

| Donaciones con finalidad en investigación y desarrollo científico e innovación empresarial | El límite de la deducción es el 10% de la cuota íntegra autonómica | Deducción del 15% de las cantidades donadas a las entidades en este enlace |

| Donaciones de bienes culturales y contribuciones a favor de la conservación, reparación y restauración de bienes y el patrimonio cultural de Castilla-La Mancha | Los bienes y el patrimonio cultural deben estar incluidos en el plan de mecenazgo cultural de Castilla-La Mancha. El límite de la deducción es el 10% de la suma de la base liquidable general y del ahorro del contribuyente | Deducción del 15% de las cantidades donadas a las entidades recogidas en este enlace |

| Gastos en intereses por la financiación ajena de la adquisición de primera vivienda habitual de menores de 40 años | La suma de la base imponible general y del ahorro no puede superar los 27.000 euros en tributación individual y los 36.000 euros en conjunta. Los de la deducción dependen del tipo de tributación y de la suma de la base imponible general y del ahorro | Deducción del 100% de las cantidades pagadas en intereses por la financiación ajena concertada para la adquisición de la primera vivienda habitual |

| Residencia habitual en zonas rurales | Cada caso lleva asociada una cuantía diferentes en función de si la residencia es en una zona de intensa despoblación, de extrema despoblación, en riesgo de despoblación o en una zona rural intermedia | La cuantía de la deducción varía en función de los supuestos contemplados en este enlace |

| Adquisición o rehabilitación de la vivienda habitual en zonas rurales | El municipio debe tener menos de 5.000 habitantes y cumplir los requisitos autonómicos de zonas escasamente pobladas. La deducción se aplica a compras y rehabilitaciones a partir de 2021. La base máxima total de la deducción es de 180.000 euros o el importe de compra o rehabilitación menos las subvenciones. La base máxima anual es de 12.000 euros. | Deducción del 15% de las cantidades pagadas en el ejercicio de 2024 |

| Traslado de vivienda habitual | La deducción se puede aplicar en el ejercicio impositivo y el siguiente. El límite de la deducción no podrá exceder de la parte autonómica de las actividades económicas del ejercicio en que resulte aplicable la deducción. El contribuyente debe permanecer en esa residencia el año del traslado y los tres siguientes | Deducción de 500 euros por los gastos ocasionados por el traslado a una zona escasamente poblada |

| Adquisición de acciones y participaciones sociales por acuerdos de constitución de sociedades o ampliación de capital en las sociedades mercantiles | El límite es de 4.000 euros y la participación adquirida no puede superar el 40% del capital social y se debe mantener al menos tres años, periodo en el cual el contribuyente no puede ejercer funciones ejecutivas ni de dirección. La empresa debe tener su residencia fiscal y social en Castilla-La Mancha | Deducción del 20% de las cantidades pagadas en sociedades mercantiles que tengan la forma de Sociedad Anónima o Sociedad de Responsabilidad Limitada, Sociedad Anónima Laboral, Sociedad de Responsabilidad Limitada laboral y Sociedad Cooperativa |

| Inversión en entidades de la economía social | El límite es de de 4.000 euros y la participación no puede superar en ningún momento el 40% del capital social y la empresa debe residir fiscal y socialmente en Castilla-La Mancha y tener a una persona contratada a jornada completa. La participación debe mantenerse al menos cinco años | Deducción del 20% de las cantidades invertidas |